SCHD(Schwab U.S. Dividend Equity ETF)は高い配当利回りと安定したパフォーマンスが魅力の米国ETFです。

SBI証券や楽天証券を利用する投資家にとって、SCHDに投資する投資信託であるSBI SCHDや楽天 SCHDをNISA口座と特定口座のどちらで運用するかは大きなポイントでです。

この記事では、NISA口座と特定口座の特徴や選び方を分かりやすく解説し、あなたに最適な選択をサポートします。

「SBI・S・米国高配当株式ファンド(年4回決算型)」をSBI SCHD、「楽天・高配当株式・米国ファンド(四半期決算型)」を楽天 SCHDと記載しています。

SBI/楽天 SCHDを購入可能なNISA投資枠

SBI SCHD、楽天 SCHDは、NISAの成長投資枠で購入可能です。

つみたて投資枠は対象外です。

成長投資枠は、年間240万まで投資可能で、投資可能枠は1200万円です。

出典元:金融庁 NISAを知る:NISA特設ウェブサイト

NISA口座、特定口座でSCHDを買付した時の税金

どちらがあなたの投資スタイルに最適かを選ぶためには、税制面での違いをしっかり理解しておくことが重要です。

NISA口座および特定口座における、日本および米国で課される税率は以下のとおりです。

| 日本での課税 | 米国での課税 | ||

| NISA口座 | 売却益 | 0% | 0% |

| 分配金 | 0% | 10% | |

| 特定口座 (源泉徴収あり) | 売却益 | 20.315% | 0% |

| 分配金 | 20.315% | 10% | |

NISA口座

日本での課税は、売却益、分配金ともに非課税。

米国での課税は、分配金に10%課税される。

売却益には課税されない。

特定口座(源泉徴収あり)

日本での課税は、売却益、分配金ともに20.315%課税される。

米国での課税は、分配金に10%課税される。

売却益には課税されない。

米国の個別株やETFの場合

確定申告で外国税額控除の申請をすれば、

米国で分配金に課税された10%の税金の一部または全額が還付される可能性がある。

収入(課税所得)が多い人ほど、全額戻ってくる可能性が高くなります。

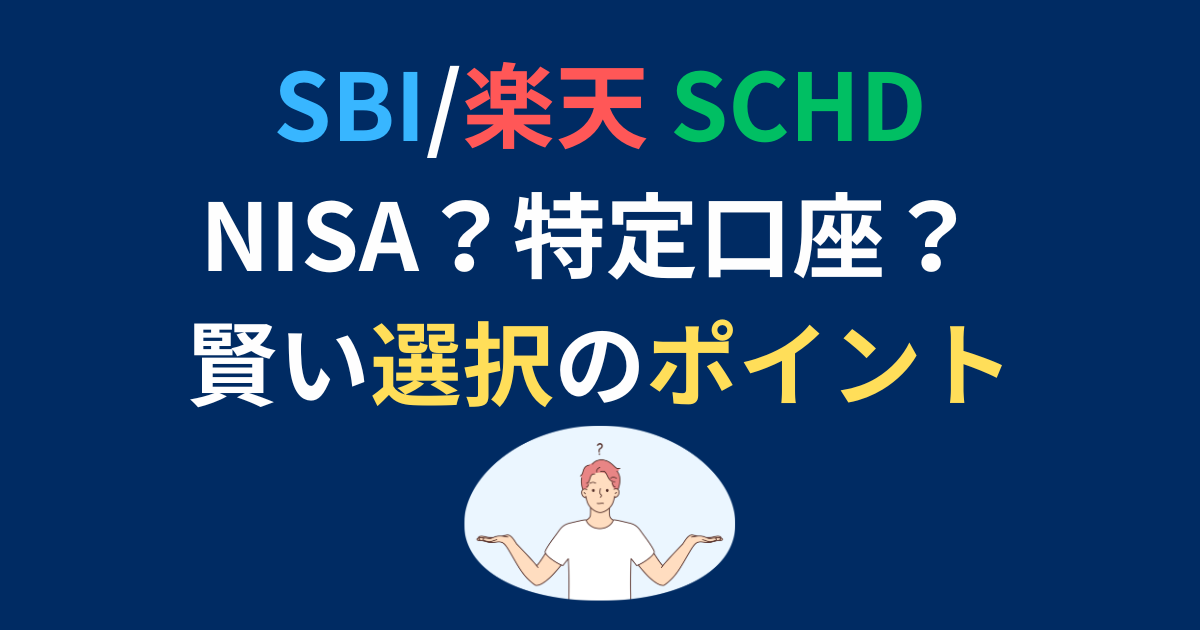

投資信託の場合

米国で分配金に課税された10%は、証券会社が二重課税調整を行ってくれる。

そのため、確定申告をせずに外国税額控除の恩恵を受けられる。

SBI SCHDや楽天SCHDは投資信託であるため、特定口座(源泉徴収あり)を利用している場合、証券会社が分配金にかかる外国税額を考慮し、二重課税調整をしてくれます。

そのため、確定申告しなくても、米国で課税された税金の約8割が還付されます。

二重課税調整イメージ

出典元 :MUFG 投資信託等の二重課税調整

例えば、分配金が1000円の場合、二重課税調整が行われると、投資家が実際に受け取る分配金は797円(税引後)となります。(上図)

調整が行われない場合、受け取る分配金は718円(税引後)となるため、二重課税調整によって79円分が還付されたことになります。

賢い選択のポイント

基本的には、税制面を考慮すると、ほとんどの人にとってNISA口座での運用が最適です。

その理由は、NISA口座を利用すれば、長期運用において分配金や売却益に国内で課される20.315%の税金が非課税となり、この税制優遇は資産形成において非常に大きなメリットとなるからです。

例外として、十分な投資資金を持つ方には特定口座での運用も選択肢となります。

この「十分な投資資金を持つ方」とは、NISA枠の1,800万円をすべて使い切ったうえで、さらに特定口座でも追加投資が可能な方を指します。

NISA口座が向いている人

- 長期的に非課税メリットを最大化したい人

NISA口座では売却益が非課税、分配金は米国での課税(10%)のみで、日本での課税(20.315%)が非課税となるため、税金を抑えつつ、効率的に資産を増やせます。 - 少額投資から始めたい初心者

成長投資枠(年間240万円、計1200万円)内で運用できるため、毎月数万円の積立から始めたい方にも適しています。

少額からでも高い配当利回りを享受しやすい点が魅力です。 - NISAの成長投資枠1200万をフルに活用する予定のない人

SCHDの高い配当利回りをNISA口座で非課税運用することで、安定したインカムゲインを得られるのは賢明な選択です。

特定口座が向いている人

- S&P500やNASDAQ100などのインデックスファンドで、NISA成長投資枠(1200万円)を使い切ることができる人

SCHDは安定した配当収入が魅力である一方、S&P500やNASDAQ100は値上がり益によるトータルリターンが期待できるため、NISA枠をこれらのインデックスファンドに優先して使う戦略も効果的です。 - 他の投資商品と損益通算したい人

特定口座では、他の株式やETFでの損失とSCHDの分配金や売却益を相殺できるため、税金を減らせるメリットがあります。

例えば、特定口座で保有する日本株が含み損の場合、その株を年末に売却して損失を確定させる「損だし」を行い、その損失をSCHDの分配金と相殺することで、税負担を軽減できます。

その後、同じ銘柄を買い戻してポジションを維持することも可能です。

私は「NISA口座」 分配金「受取」で運用

私は、SBI SCHDをNISA口座で運用し、分配金は「受取」に設定しています。

分配金は再投資せず、趣味などに活用する方針のため、国内課税が発生しないNISA口座を選びました。

含み損の状態にある時は、特別分配金(元本からの払い戻し)になるため、再投資に変更する予定です。

分配金には米国で10%の課税がかかりますが、長期的な運用を見据えることで、税負担を最小限に抑えられるNISA口座のメリットを重視しています。

特に、NISA口座と特定口座での分配金にかかる税率差10.315%は、長期的には無視できないほど大きな影響をもたらすと考えています。

また、70歳以降は、私はより低リスクな投資商品(債券など)に乗り換える予定です。

その際、SCHDを売却することになりますが、その売却益にかかる国内課税(20.315%)が非課税となる点も大きなメリットになるからです。

まとめ

SCHDは安定した配当収入と資産成長を両立できる魅力的な米国ETFです。

しかし、NISA口座と特定口座のどちらで運用するかによって、税制上のメリットや最適な運用方法が異なります。

NISA口座では売却益が非課税となり、分配金に対する日本での課税も免除されるため、税負担を抑えながら効率的に資産を増やしたい方に適しています。

一方、特定口座では損益通算が可能で、他の投資商品との相乗効果を期待できます。

それぞれの特徴を理解し、自身の投資スタイルや目標に応じた選択をすることが重要です。

税制の違いを活かして、賢くSCHDを運用しましょう。